1、行情復盤:光伏板塊短期承壓,中長期景氣度無虞

1.1、近一月光伏指數弱于滬深300,中長期光伏板塊高景氣不減

近一月光伏板塊弱于大市,相較滬深300指數跌幅拉大。近一月光伏指數下跌22.21%,滬深300下跌6.17%,光伏板塊跑輸滬深300指數16.04pct。需求釋放疊加產業鏈壓力緩解,中長期光伏板塊高景氣度不減。

一方面,在構建新型電力系統以及碳中和碳達峰目標支持下,各省積極出臺“十四五”可再生能源發展規劃;同時,集中式大基地、分布式整縣推進等政策利好疊加光伏項目經濟性凸顯,預計“十四五”期間光伏新增裝機將大幅增長,行業需求繼續提升。

另一方面,2022年產業鏈壓力有望逐步緩解,推動光伏板塊基本面進一步改善。

近一個月新能源電力板塊調整,電力設備行業跌16.9%,滬深300跌5.4%。其中光伏板塊:光伏電池組件跌10.94%,光伏設備跌12.76%,光伏發電跌17.45%,光伏輔材跌18.36%。

近一年光伏板塊經歷大幅上漲后有所回調,但整體趨勢仍然保持上行。光伏電池組件板塊大幅上漲,較光伏其它領域保持相對強勁漲勢;光伏設備和光伏輔材板塊經歷迅速拉升后震蕩下行。整體來看,近一年光伏板塊持續調整,市場逐漸回歸合理風險偏好,但整體趨勢仍保持較高景氣。

2、政策:全球政策目標清晰,堅定推動新能源轉型

2.1、國內:多項政策加速“雙碳”進程,“十四五”加速風光裝機

多方面措施推動儲能高質量高規模化發展。2月22 日,國家能源局發改委正 式印發《“十四五”新型儲能發展實施方案》。文件提出到2025年,新型儲能由商 業化初期步入規模化發展階段、具備大規模商業化應用條件。

電化學儲能系統成 本降低30%以上。到2030 年新型儲能全面市場化發展,與電力系統各環節深度融 合發展,基本滿足構建新型電力系統需求。多角度制定儲能發展策略。

《方案》從技術強化,示范推廣,規模應用,機制完善,管理體系,國際合作等多個方面制定了相應的指導措施,以實現雙碳目標,構建新型電力系統,推動儲能高質量規模化發展。

國內儲能發展難點:

(1)市場定位不準確,商業模式不清晰;

(2)成本較高,投資積極性弱。此次《方案》中明確了儲能獨立市場主體地位,從電源側,電網側,用戶側不同應用場景合理疏導儲能成本,探索性將電網替代儲能設施成本納 入輸配電價回收等措施有利于解決當前儲能發展的難點問題,推動儲能投資積極性,從根本上促進儲能行業健康有序發展。

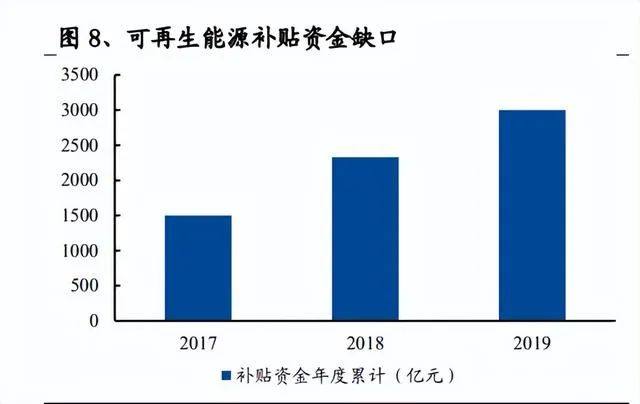

可再生能源補貼欠款或將解決,運營商現金流有望改善。3月27日,據中國證券報消息,國家主管部門正在就可再生能源補貼欠款事項進行系統性清查,3月底前將完成企業自查。

預計最快一個季度,主管部門將對上述企業清查完畢,此后國家將一次性發放歷史拖欠補貼。政府預算大幅增長,主要用于解決補貼欠款。2022 年中央政府型基金支出預 算大幅增長,推斷主要增長預算用于解決可再生能源補貼欠款。

其中,其他政府性基金2021年實際支出985億元,2022年預算提高至4594.5億元。根據CWEA數據,截止2020年底,估計可再生能源補貼累計拖欠約3000億元。因此我們推斷,本次預算增長的主要原因系可再生能源補貼支出大幅增長,可基本解決歷史 拖欠問題。

解決補貼歷史包袱,堅定新能源發展決心。本次有望解決可再生能源補貼欠 款,極大提升政府公信力,進一步昭示我國實現能源碳達峰與碳中和目標的決心,有利于增強政策執行力以及后續進一步推動能源革命,確保能源供應,立足資源稟賦,堅持先立后破、通盤謀劃,推進能源低碳轉型。

新能源運營商流動性好轉,為后續擴張提供動力。新能源運營商的應收賬款將逐漸變現,為光伏、風電等新能源行業進一步擴張提供充足動力,考慮到現有項目一般存在杠桿,將撬動更多資金投資于新能源項目。

大基地項目穩步推進,一期大基地為2022年地面電站裝機提供有效保障。“十四五”期間預計風光大基地項目總量200GW以上,其中第一批大基地項目涉及19省份,規模總計97.05GW,2022年投產容量合計45.71GW,按照50%光伏裝機計算,規模可達23GW。

保障性并網項目同樣為2022年地面電站項目提供支撐。2021年各省公布的保障性并網光伏項目達到65.37GW,假設按照22年1/3并網率,則平價項目裝機可達21GW。

2.2、海外:PPA價格上行,預計裝機需求旺盛

從PPA價格水平來看,北美及歐洲兩個主要海外光伏裝機市場PPA報價長期上行,預計需求旺盛且對組件價格接受度高。

其中,北美風、光等新能源PPA價格在2020年起穩定上行,2021年光伏PPA累計上漲已超10%,而歐洲平均PPA價格在2021年呈顯著增長態勢且迄今勢頭不減,因此我們判斷北美歐洲市場對于光伏裝機的需求旺盛,且由于PPA價格水平較高,因此對高價組件接受程度更高。

2.3、海外:德國可再生能源目標有望提前,預計風光助力能源結構轉型

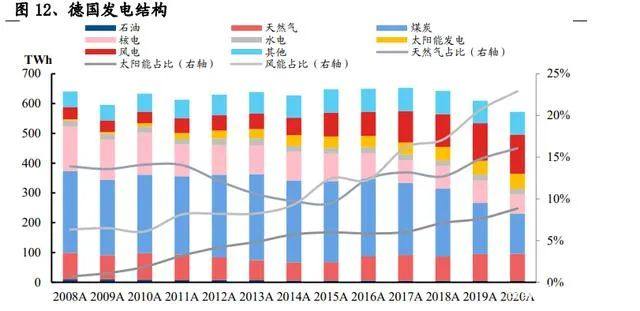

德國發電結構中天然氣占比較高,預計未來風光持續助力能源結構轉型。2015年以來,德國煤電發電量逐年降低,但天然氣、風電、光伏等發電量占比走高,2020年占比分別為16.1%、22.9%、8.8%。

此外,德國計劃在2022年徹底退出核電,預計未來風電光伏將持續助力德國進行能源結構轉型。德國內閣通過一攬子法案,預計加速可再生能源擴張,光伏裝機增速上移。

4月6日,德國內閣通過一攬子法案,將“完成100%可再生能源供給,放棄化石燃料”的目標日期從原定的2040年提前至2035年,下一步將進入議會立法程序。根據該文件,到2030年德國可再生能源發電量占比應達到80%,并明確2030年各年度的光伏新增裝機計劃,預計太陽能裝機到2030年將達到215GW。

2.4、海外:地區爭端加速歐洲能源轉型

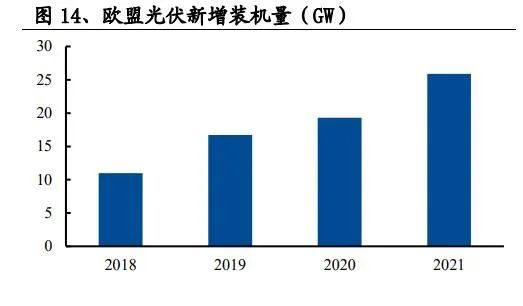

3月8日,歐盟委員會發布了一份RePowerEU通訊,要求歐盟加速太陽能發電的部署。據此,SolarPowerEurope提出2030年歐盟1TWh裝機目標的路線圖。俄烏局勢下,歐洲對于能源安全的要求愈加迫切。

歐盟數據顯示,歐盟90%的天然氣消費量來自進口,俄羅斯提供了歐盟總天然氣消費量的40%以上。俄羅斯還占石油進口的27%和煤炭進口的46%。因此,預計歐盟將加快綠色轉型,既可以減少排放,又可以減少對進口化石燃料的依賴,并防止能源價格上漲。

能源安全背景下,歐洲可再生能源目標有望再次上移。2021H2發生的歐洲能源危機讓歐盟建議將2030年可再生能源占供能比例從以前的32%提高到40%。2022年2月,歐盟委員會的提案確認了40%的可再生能源目標。

考慮到烏克蘭局勢及歐洲能源安全,歐洲議會中的最大團體歐洲人民黨(EPP)近日批準了關于歐盟在2030年前實現至少45%可再生能源目標的建議,要求歐盟上移其可再生能源目標。在大力發展光伏等新能源方面,中國經驗值得借鑒。

以中國為例,2021年光伏新增裝機量約54.9GW,預計2022年可高達90GW,增長超過60%。借鑒中國經驗,歐盟的目標是完全可能實現的。SolarPowerEurope此前預計2021年末歐盟光伏累計裝機165GW,并預計2025/2030年歐盟光伏累計裝機達328/672GW,但在加速裝機的樂觀情境下,2025/2030年歐盟光伏累計裝機有望達到458/1050GW。

3、需求+供給:光伏裝機需求旺盛,競爭格局長期向好

3.1、硅料:新增產能逐漸投產,放量節奏決定

2022年裝機上限基于當前需求判斷,2022年硅料仍是最緊缺環節。

假設硅料規劃產能均能落地投產,根據通威、大全、新特、亞硅、協鑫等頭部硅料企業的投產計劃測算,到2022年底硅料名義產能在100萬噸以上,但由于硅料投產后需要4-6個月爬坡期,因此全年實際新增產量有限,預計22年實際新增硅料產量24萬噸,累計有效產量84萬噸,折合組件產能約290GW,基于當前對2022年光伏需求的預測,硅料供給仍然處于緊平衡狀態。

新增產能將逐漸投產,放量節奏決定2022年裝機上限。2022年上半年,通威、大全共計13.5萬噸(名義產能)將滿產釋放,其他新特技改及新建包頭項目,青海麗豪,亞洲硅業,東方希望,協鑫顆粒硅產能預計將在下半年陸續投產,考慮4-6個月爬坡期,對22年新增產能貢獻量有限。

具體投產時間及產能爬坡期決定硅料2022年產量上限,從而影響供需平衡關系。

3.2、全球需求:光伏景氣度向好,2022年裝機有望超此前預期

預計未來光伏新增裝機復合增速超20%,2022年為光伏增長大年,市場化需求有望放量。2015年以來,全球光伏新增裝機快速增長,預計2022年新增直流端裝機約238GW,未來新增裝機量有望維持增速,2025年可達到近400GW,5年復合增速超20%。

預計全球光伏需求擴張的動力來源于中國、印度、美國、歐洲等重要市場。2020年四大經濟體的碳排放量占全球的63%左右,碳中和目標驅動下對光伏支持力度較強,全球光伏新增裝機中四大市場占比約70%,預計未來隨著各國繼續加碼光伏,重要市場仍然是光伏需求擴張的主要力量。

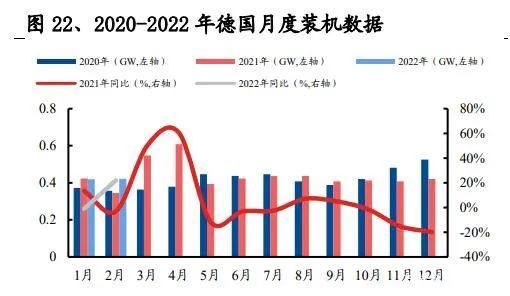

國內光伏裝機短期受疫情影響,3月同比增速放緩。4月20日,國家能源局公布光伏裝機數據,2022年3月國內光伏新增裝機量2.35GW,同比增長約13%,主要原因系疫情影響裝機進度,1-3月累計裝機同比增長近150%,依然看好疫情受控后,國內全年光伏裝機需求復蘇。

分布式裝機量占比處于高位,貢獻主要增長動力。根據國家能源局數據,2016-2021年分布式裝機占比中樞上移,2021年分布式裝機占比首次過半。而根據國網數據,預計2022年1-3月新增裝機中分布式裝機量占比有望達到近70%,主要原因系整縣推進政策和高投資回報率促進國內分布式光伏裝機貢獻主要增長動力。

3.3、海外需求整體起量支撐我國組件出口高位穩定

組件出口高增,主要原因系印度關稅空窗期及歐洲需求旺盛。根據海關總署及蓋錫咨詢數據,2022年1-3月光伏組件出口量41.3GW,同比+109%。(1月11.96GW,同比增加125%;2月14.88GW,同比增加123%;3月14.46GW,同比增加85%)。

印度:因今年4月加增關稅、搶庫存因素出口量快速增加,1-3月印度光伏組件累計出口規模達9.58GW,同比增加373%。其他國家:剔除印度后,海外其他國家1-3月光伏組件出口量31.72GW,同比增加78%,剔除印度搶裝因素后全球裝機依然保持快速增長。

我國逆變器出口顯著修復,預計Q2有望保持較高水平。Q1海外裝機需求高增,逆變器1-3月出口規模和金額均顯著提升,2月受春節假期影響,出口數量同比略微持平,3月出口量快速修復,同比增速29.77%。預計Q2裝機需求高景氣延續,逆變器出口有望保持較高水平。

荷蘭、巴西是目前我國逆變器最大出口國。2017年至今,荷蘭始終是我國逆變器出口最大目的國,2021年出口金額占比達到21.9%。

2019年之前,印度是我國逆變器第二大出口國;2019年起,巴西迅速成為我國逆變器第二大出口國,2021年出口金額占比近10.7%。

2022年1-3月,荷蘭、巴西在我國累計出口總額中分別占比21.8%、12.1%。此外,德國、澳大利亞、日本等國也是我國主要的逆變器出口地區。

廣東、浙江是我國逆變器出口最主要省份。2022年1-3月,浙江省、廣東省分別累計出口354.8、344.5萬臺,占總出口量的39%、38%,合計占比將近80%,是我國逆變器出口兩大基地。

3.4、產業鏈各環節招標情況

(1)組件:龍頭企業彰顯品牌優勢,市場裝機需求持續旺盛。

N型高效組件存在明顯溢價。中核匯能、華電、國電投組件招標項目中的溢價分別為0.094元/W、0.038元/W、0.141元/W,中標候選人涉及隆基股份、晶科能源、晶澳科技、天合光能等組件一體化廠商。組件龍頭企業中標量遙遙領先。

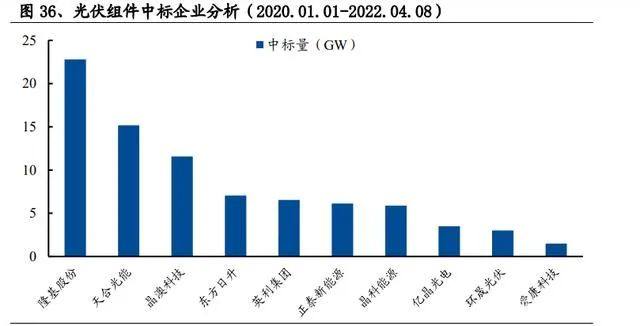

據蓋錫咨詢統計,從2020年到2022年4月8日,光伏組件中標企業前十名為隆基股份、天合光能、晶澳科技、東方日升、英利集團、正泰新能源、晶科能源、億晶光電、環晟光伏、愛康科技,各企業中標量分別為22.80GW、15.17GW、11.57GW、7.06GW、6.55GW、6.12GW、5.89GW、3.50GW、3.02GW、1.50GW。

(2)EPC:EPC項目規模持續增長,集中式電站占據主流。

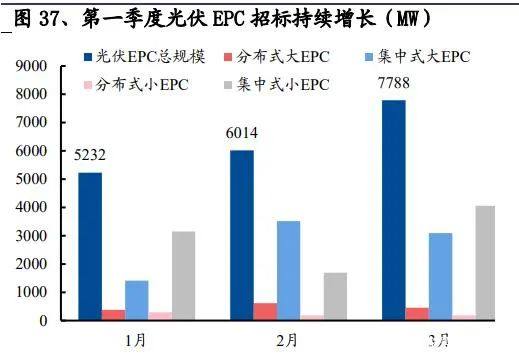

第一季度開標的光伏EPC項目規模超過19GW,1-3月項目規模分別為5.23GW、6.01GW、7.79GW,集中式電站EPC占比達到88.87%。從中標價格看,集中式大EPC和分布式大EPC均價有所下降,分布式小EPC和集中式EPC均價則略有增長,組件報價居高不下的情況下,業主對于大EPC高報價接受度有所降低。

從中標企業看,中國電建和中國能建中標規模名列前茅,一季度中國電建中標7.83GW,占比41.15%,中國能建中標3.29GW,占比17.29%。中國電建和中國能建占據了主要的光伏EPC項目。

(3)逆變器:第一梯隊逆變器企業具有優勢。

3月以來逆變器中標項目中,華為、陽光電源等第一梯隊逆變器企業在中標排名和中標報價方面具有明顯優勢,單價上有0.01-0.03元/W的溢價。

4、供應鏈:硅料價格保持強勢,中下游制造博弈激烈

4.1、價格:需求支撐硅料價格高位維穩,中下游制造博弈激烈

(1)硅料:

2022年Q1光伏裝機需求旺盛,強勁需求支撐硅料價格高位維穩。硅料價格在2021年10月底達到270元/kg的最高點后,在12月初價格小幅回調;2022年1月以來,終端裝機需求強勁,硅料價格仍然保持246元/kg的高水位。預計隨著上半年通威股份、大全能源、新特技改等新項目投產,預計價格有望回調至220元/kg。

(2)硅片:

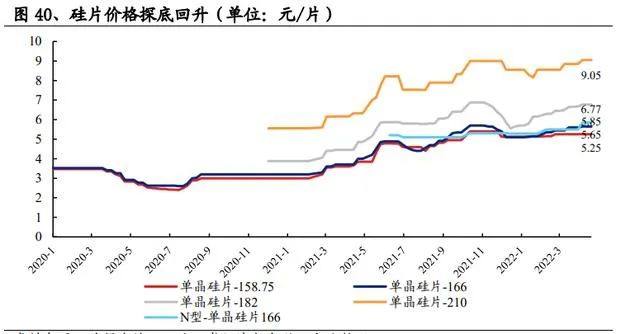

硅片價格探底回升,繼續大幅上探可能性較低。2021年10月底,硅片開啟一小輪價格戰,182硅片價格從最高6.88元/片跌至5.4元/片,降幅達到17%,電池廠家迅速開始囤貨,推動硅片價格已探底回升到,目前價格已回到6.77元/片,預期隨著硅料新增產能逐漸投產后價格下降,硅片價格將震蕩下行。

(3)電池:

落后產能加速出清,價格傳導能力增強。電池環節由于格局較為分散,對上下游議價能力較弱,價格增速較慢,盈利能力弱,落后產能逐步停產淘汰。2022年,電池環節議價能力顯著提升,價格傳導能力增強。當前價格166/182/210電池片的價格分別達到1.12/1.17/1.17元/W的高點。

(4)組件:

價格維穩為主。多樣化需求支撐組件價格超過1.85-1.92元/W,組件均價已連續兩月維持穩定。近期由于硅料價格處于高位,組件廠家仍有漲價傳導成本的意愿,預計隨著硅料產能釋放降價后,組件價格有望回調至1.8-1.85元/W。

4.2、產業鏈各環節開工率及盈利能力

(1)硅料:裝機需求旺盛,支撐硅料盈利能力維持高位。

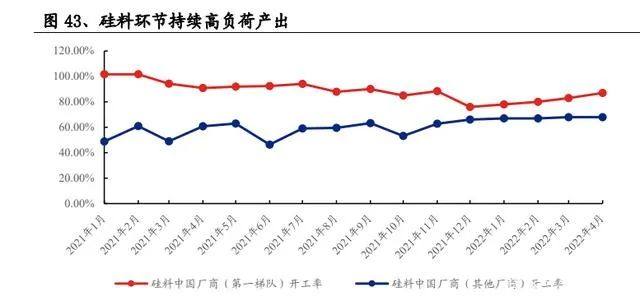

海外硅料因疫情原因進口受阻,硅料環節供給緊張延續。硅料全行業保持滿負荷運行狀態,4月部分硅料廠家檢修完成,開工率恢復,預期2022年硅料有效新增產量在25萬噸左右,全年供給緊張延續,開工率有望維持高水位。

供需缺口下硅料價格持續上漲,盈利能力持續維持高水位。Q1光伏下游裝機需求旺盛,支撐硅料價格高水位,上游工業硅等原材料價格保持穩定,硅料環節盈利能力持續提升。

(2)硅片:開工率反彈,盈利能力快速修復。

硅片環節開工率反彈,一體化企業優勢凸顯。下游高需求支撐硅片環節開工率迅速上升,4月一體化硅片開工率達到89%,專業化開工率達到82%。硅料供給持續緊張下,“擁硅為王“現象持續,具備供應鏈優勢的頭部硅片企業掌握價格話語權,硅片價格持續上漲,價格傳導順利,盈利能力快速修復。

(3)電池:開工率分化較大,盈利能力承壓。

需求刺激下開工率穩步回升,頭部一體化企業優勢突出。電池片環節格局分散,頭部一體化企業有下游訂單需求托底,開工率相對保持高位穩定,2022年以來持續受下游需求刺激,開工率穩步回升。

價格傳導能力較弱,盈利能力承壓。電池環節產能較高,供給相對過剩,單一化電池環節對上下游議價能力較弱,盈利能力持續承壓。

(4)組件:價格傳導滯后,盈利能力下滑。

組件是光伏制造的最末環節,22Q1在需求刺激下開工率開始修復。22Q1在需求刺激下組件開工率有明顯回升,預計Q2光伏裝機旺季需求強勁有望延續,支撐組件環節高開工率。

價格傳導滯后,盈利能力下滑。22Q1硅料價格持續上漲,組件在價格傳導方面存在一定的滯后性,行業平均盈利水平下滑,目前組件企業正在醞釀漲價,盈利能力有望回歸至正常水平。

4.、高景氣細分賽道:逆變器+光伏玻璃

(1)逆變器:高景氣賽道疊加,逆變器行業揚帆起航。

光伏發電市場的蓬勃發展,逆變器出貨量不斷攀升。逆變器是光伏系統中的重要組成設備,只占系統總成本8%-10%,卻直接影響發電效率,運行穩定性和使用壽命,在整個光伏發電系統中占有重要地位。

據伍德麥肯茲發布的“2020全球光伏逆變器供應商市場排名”顯示,2020年,全球光伏逆變器出貨量增至185GW,同比增長超過40%。其中,亞太地區出貨量100.92GW,與2019年相比增長了近50%。僅中國就占了全球出貨量的約30%。

由于逆變器出貨量與光伏新增裝機量完全相關,未來隨著光伏發電市場的蓬勃發展,光伏逆變器出貨量將大幅增長。

儲能新市場即將爆發,儲能逆變器發展空間廣闊。根據CNESA的數據,2021年全球電化學儲能市場預計新增8.37GW,同比增長77%,累計裝機規模為22.6GW,年增長率58.7%。

到2025年底,全球電化學儲能市場累計應用規模將為138.6GW,五年內增長10倍,2021-2025年CAGR為57.3%。

儲能市場快速增長背景下,儲能逆變器需求爆發,發展空間廣闊。在美國、歐洲市場的共同拉動下,全球戶用儲能裝機份額將會保持高速增長,2025年全球裝機量預計將達到20.16GWh,2021-2025年CAGR達到40%,以德業為代表的逆變器行業新進入者,通過低功率戶用儲能的差異化產品,迅速打開海外戶儲市場。

(2)光伏玻璃:競爭格局不確定性蘊含機會,頭部廠商盈利優勢顯著。

政策制約產能擴張,頭部廠商產能將保持主導地位。由于產能置換政策中產能風險預警機制的實施,光伏玻璃新進入者擴產進度仍有一定的不確定性。預計在資本支出及政策原因雙重制約下,頭部廠商將繼續保持行業主導地位。

2022Q1末CR2名義產能占比達到54%,名義產能占比保持過半。頭部廠商毛利率行業領先。福萊特2021年光伏玻璃業務毛利率為35.7%,與信義光能光伏玻璃業務毛利率相近,與洛陽玻璃、亞瑪頓等企業毛利差距在10pct以上,原因系頭部廠商原材料成本較低、窯爐大小領先等多方面優勢積累。

5、新技術:電池技術百花齊放,降本增效有望超預期

5.1、電池新技術百花齊放

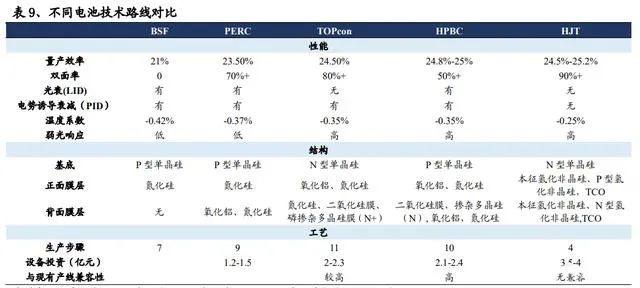

電池新技術百花齊放,按照材料類型可分為晶硅電池和薄膜電池;按照晶體類型可分為多晶硅電池和單晶硅電池;按照摻雜類型可分為P型電池和N型電池;按照電池結構可分為BSF,PERC,TOPcon,HJT和IBC電池等。

(1)N型電池:更高的少子壽命減少電學損失,引領下一代新技術發展。

相對于P型硅片而言,以N型硅片為基底的太陽電池在發電效率的提升方面有諸多優勢,主要體現在降低電學損失方面:

1)更高的理論效率極限;

2)更高的少子壽命和雜質容忍度;

3)無光衰;

4)更低的溫度系數。N型電池市場份額將有望持續提升。

N型硅片相較于P型硅片具有諸多優勢,過去由于N型硅片中的磷原子與硅相溶性較差,分凝系數低,電阻率均一性差,工藝技術不成熟,成本較高,限制了N型硅片的發展。

隨著N型硅片工藝水平的逐步提高、吸雜工藝的普及化以及TOPcon和HJT電池逐步實現規模化,未來N型硅片的市場份額有望持續提升,逐步實現對P型市占率的超越。

(2)IBC:背面指交叉技術,將正面柵線轉移到電池背面,可與任何一種電池結構相結合,通過減少正面光線遮擋來提高電池效率。

TBC=TOPcon+IBC;HBC=HJT+IBC;PBC=P型+IBC(HPBC中H代表Higheffciency,高效)IBC電池的優勢:美觀,高效。

IBC結構理論上可將光電轉換效率提升0.6-0.7%。以10BB的182PERC電池為例,主柵線寬度為0.1mm,細柵線寬度為30μm,柵線遮擋面積約為990mm2,占電池總面積的2.9%,按照23.5%的電池效率計算,將正面柵線移除后,理論上電池效率可提升0.68%。

因此,移除正面柵線能夠顯著降低光學損失,實現入射光子的最大化利用,是提高光電轉換效率的有效方式。IBC電池對基體材料要求較高,需要較高的少子壽命。

因為IBC電池屬于背結電池,為使光生載流子在到達背面p-n結前盡可能少的或完全不被復合掉,就需要較高的少子擴散長度,因此IBC電池需采用高少子壽命的P型硅片,或者N型硅片,以保證更高的載流子收集率。

5.2、光伏新技術路線發展判斷

HPBC:

以隆基為領先企業,結合P型TOPcon和IBC工藝,對上下游配套要求較高,一方面要求使用高體少子壽命硅片(目前滿足要求的硅片占比不到20%),另一方面需要優化組件焊接端匹配電池背面指交叉柵線,對一體化企業規模和研發能力要求較高。

TOPcon:

以晶科為領先企業,工藝流程相對更為成熟,隆基,晶澳,天合,通威等主流企業在TOPcon上均有技術儲備和布局,可以認為是大眾化提效路徑。PERC電池效率已接近極限,行業亟需發展下一代電池技術。

當前TOPcon,HPBC技術已具備擴產性價比,HJT 電池高成本問題還有待解決。結合不同技術路線發展背景,成本,效率,良率,雙面率,應用場景等因素,我們認為短期看TOPcon與HPBC電池將通過差異化市場需求并行發展,長期將由HJT技術形 成統一路線,擴產節點取決于其提效降本技術落地情況,需跟蹤關注HJT設備,金屬化技術降本進展。

資料來源:未來智庫

END

原文始發于微信公眾號(光伏產業通):光伏行業深度報告:景氣向上,把握光伏需求及新技術兩大主線