1. 全球組件領先廠商,盈利能力修復

1.1.全球組件領先廠商

公司是全球領先的組件制造商。公司主要從事光伏電池組件產品的研發、生產和 銷售,以及組件封裝材料制造和光伏電站的建設運維。

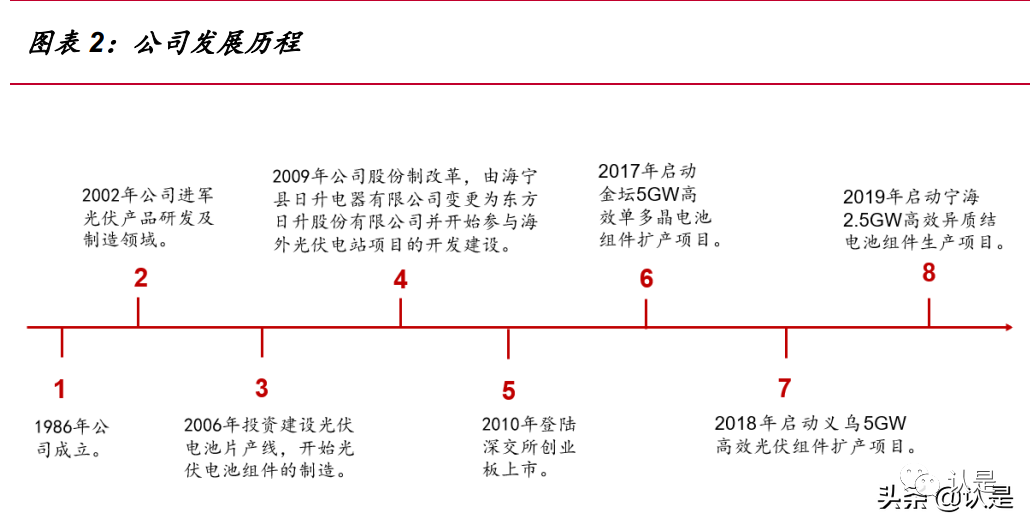

公司成立于 1986 年,2002 年開始布局光伏產品的研發和制造;2006 年公司開 始光伏電池組件的制造,2009 年股份制改革,變更為東方日升股份有限公司,2010 年公司成功登陸深交所創業板。

1.2.公司股權結構穩定

林海峰先生是公司實際控制人。截至 2021 年公司三季報,林海峰先生持有公司 29.19%,為公司實際控制人。

1.3.公司營收穩步增長,盈利能力迎來修復

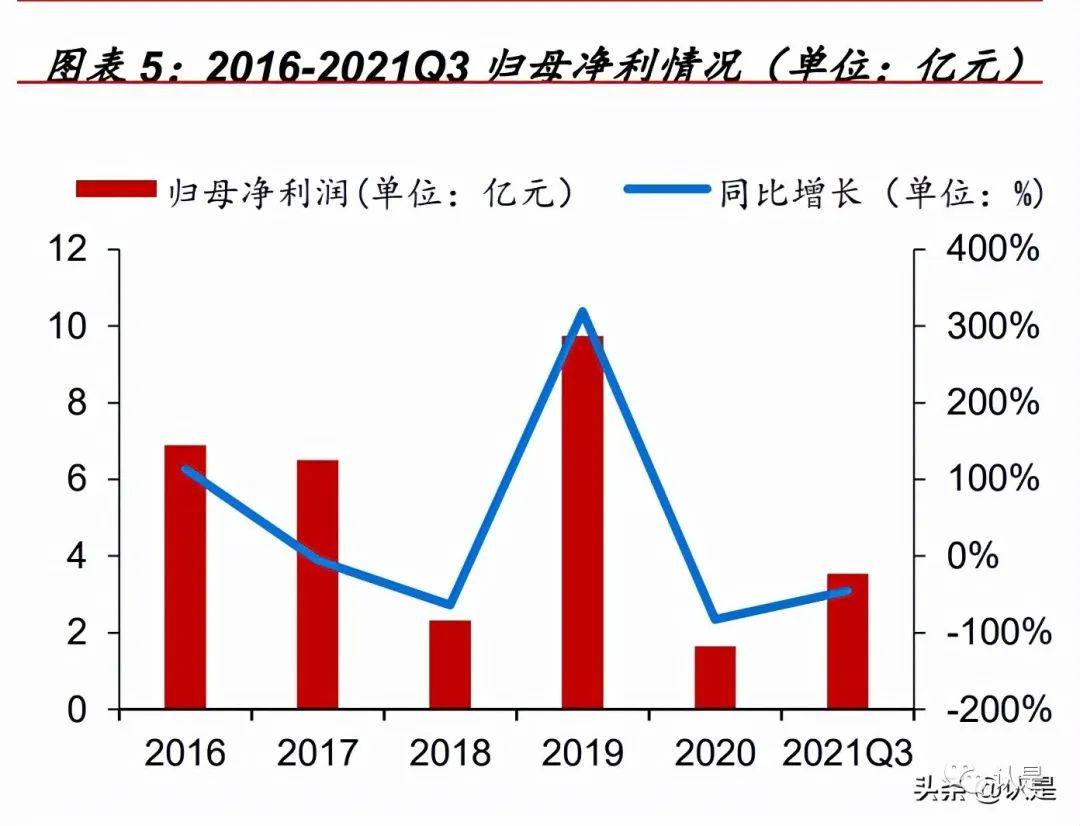

除 2018 年公司遭受“531”退補政策影響外,2016 年至 2021 年 Q3,公司營收穩 步增長,其中 2020 年公司實現營業收入 160.63 億元,同比增長 11.52%,2021Q3 公司實現營業收入 129.88 元,同比增長 19.93%。2020 年公司因四季度組件輔材價 格大漲等因素,歸母凈利潤為 1.65 億元,同比下降 83.02%,2021 年前三季度實現 歸母凈利 3.54 億元,同比下降 45.33%。

1.4.公司三項費用占比平穩

隨著公司營收的增長,公司三項費用也逐步增加。由于 2020 年公司執行新收入 準則,將運輸費用歸結為營業成本,2020 年公司銷售費用為 1.91 億元,同比下降70.86%;管理費用為 5.11 億元,同比增長 9.93%,財務費用 4.25 億元,同比增長 225.85%,主要原因是美元匯率變動導致匯兌損失大幅增加,此外利息支出也有增加。2021 年前三季度公司銷售費用為 1.57 億元,管理費用為 5.14 億元,財務費用為 3.77 億元,占營收比例分別為:1.21%、3.96%和 2.90%,公司三項費用較為平穩。

2. 光伏平價上網帶動組件需求持續增長

2.1.光伏平價上網帶動組件需求持續快速增長

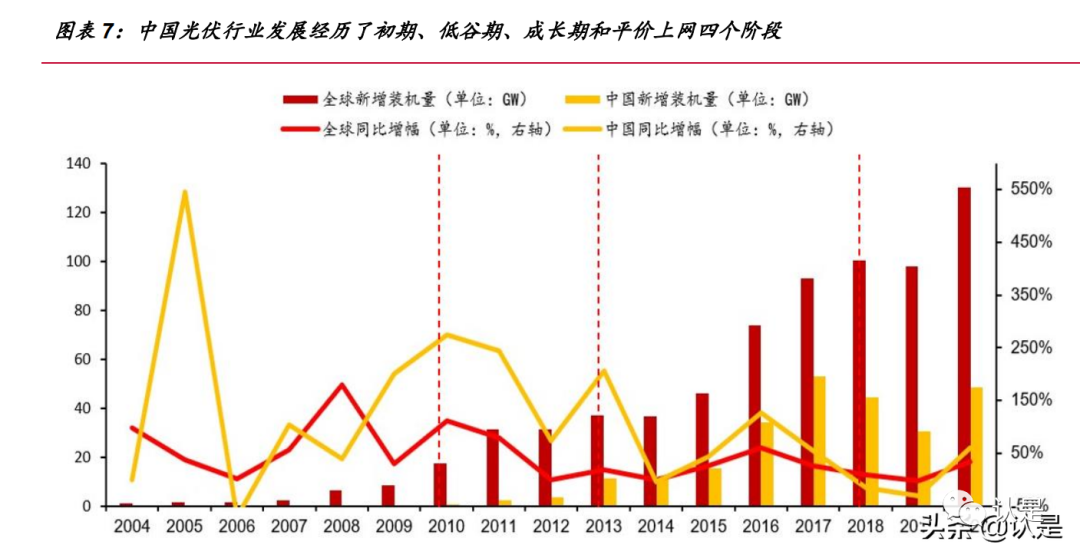

全球光伏產業從政策扶持逐步走向平價上網。整個光伏行業先后經歷了高速 發展初期、低谷期、成長期和平價上網四個階段。

2000-2010 年,光伏發展地主要集中在歐洲地區。2000 年,德國頒布《可再生 能源法》,2004 年,德國對《可再生能源法》進行修訂,大幅提高光伏發電的補 貼水平,帶動德國及歐洲地區光伏產業的快速發展。

2011-2013 年,光伏行業步入低谷期,中國逐步成為全球最大的光伏市場。2011 年,歐洲各國受歐債危機的影響,降低光伏發電補貼,歐洲光伏市場出現萎縮, 疊加歐盟對華光伏產品雙反政策的影響,光伏行業進入低谷期。2013 年國內相 繼出臺光伏行業扶持政策,國內掀起了光伏裝機熱潮,中國逐步取代歐洲,開始 成為全球最大的光伏裝機市場。

2014-2018 年,光伏行業步入成長期。世界各國相繼推出光伏補貼政策,及產業 鏈各環節不斷降本增效,光伏發展進入成長期。2018 年國內光伏“531 新政”加速 光伏發電補貼退坡,光伏發展動力由政策驅動逐步轉向市場驅動。

2019 年至今,光伏產業逐步跨入平價上網階段。隨著世界各國相繼制定碳排放 碳中和長期目標,以及光伏行業的技術進步和成本的持續下降,光伏發電在很多 國家已經成為具有競爭優勢的能源形式,光伏開始進入平價上網的新階段。

光伏是一個技術密集型的行業,技術創新不斷涌現。

保利協鑫推動冷氫化技術的商業化,大幅降低了多晶硅原料成本。冷氫化技 術是將四氯化硅在低溫高壓環境下轉化為三氯氫硅。三氯氫硅占到多晶硅生產成本 的 27%左右。國內冷氫化技術大幅降低了多晶硅原料成本。

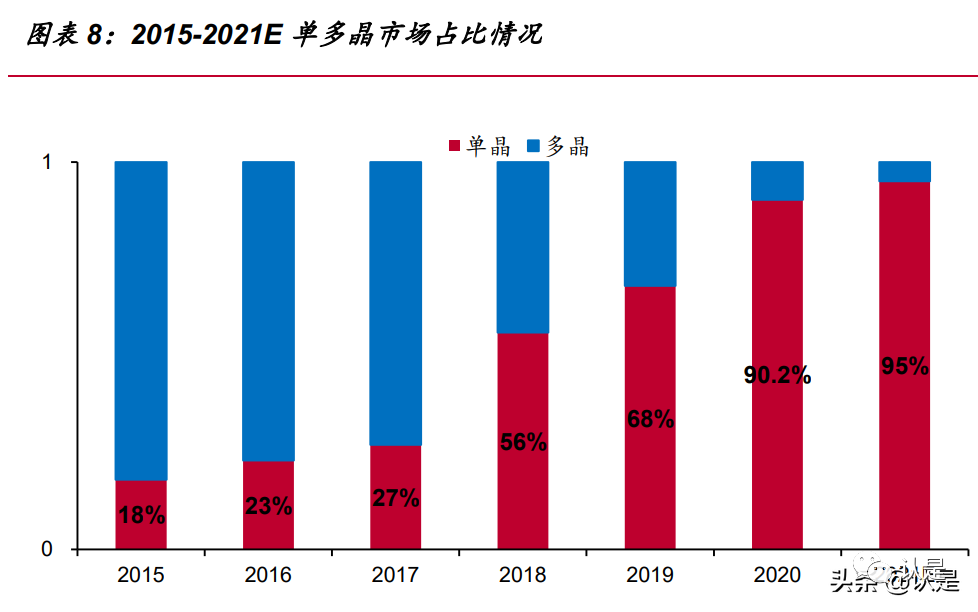

單晶硅片逐漸成為市場主流。隨著行業長晶技術的進步和設備投料量的提高, 單晶硅片價格與多晶硅片價格快速縮小;金剛線切片技術的成熟使得單晶硅片切片 加工成本大幅下降,并進一步攤薄了單多晶硅片的價格差距;2016 年單晶 PERC 高效電池技術的快速推廣以來,單多晶電池效率差拉大至 3%,單晶硅片性價比凸 顯,逐步取代多晶硅片成為市場主流。

技術的持續發展提升生產效率、光電轉換效率的同時持續降低組件產品的成 本和市場價格。光伏組件從 2011 年以來,價格持續下降,截止到 2021 年 11 月, 晶硅光伏組件價格降至 22 美分/瓦,降幅超 80%。

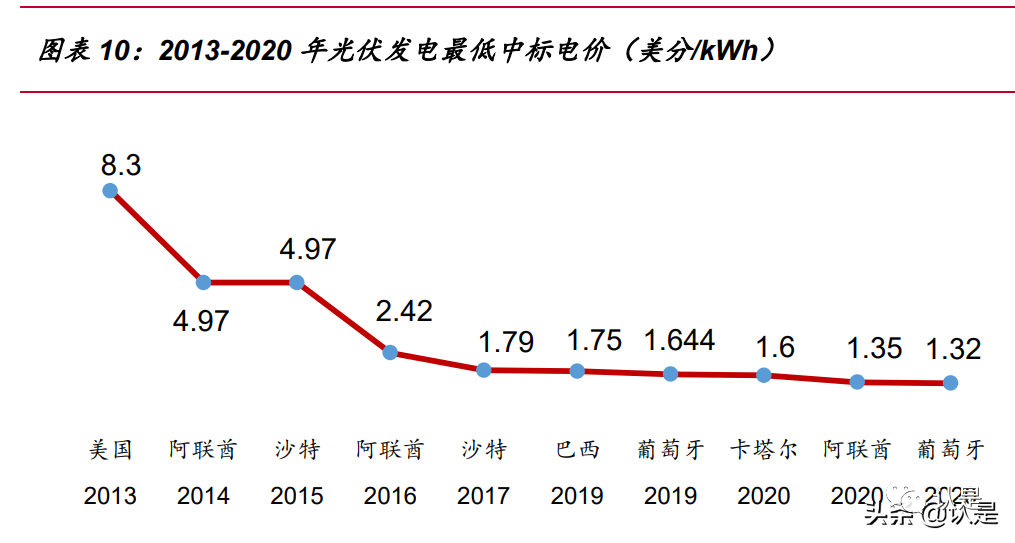

2013 年至 2020 年全球光伏發電最低中標電價持續降低。全球最低中標電價 已經從 2013 年美國 8.3 美分/kWh 降低至 2020 年葡萄牙 1.32 美分/kWh,降幅達 到 84.1%。

國內組件價格大幅下跌,海外部分國家光伏發電已經實現平價上網。IRENA (國際可再生能源署)數據統計顯示,全球光伏平準化度電成本從 2010 年的 37 美分/kWh降至2020年的9美分/kWh,光伏發電成本已經降至燃料發電成本區間, 部分國家已經實現平價上網。

國外平價上網刺激國外裝機快速增長。2019 年我國光伏組件出口達到 63.5GW,同比大幅增長 61.6%。2020 年,在疫情影響下,光伏組件出口達到 78.8GW,同比增長 24.16%,凸顯海外市場對光伏產品旺盛需求。

在全球主要經濟體碳中和政策支持下,未來全球光伏新增裝機規模五年 CAGR 達到 14.96%~19.88%。光伏發電在很多國家已成為清潔、低碳、同時具有 價格優勢的能源形勢。不僅在歐美日等發達地區,在中東、南美等地區國家也快速 興起。2019 年,全球光伏新增裝機市場達到 115GW,2020 年受到疫情影響,全 球光伏新增裝機量達到 130GW,同比增長 13.04%。

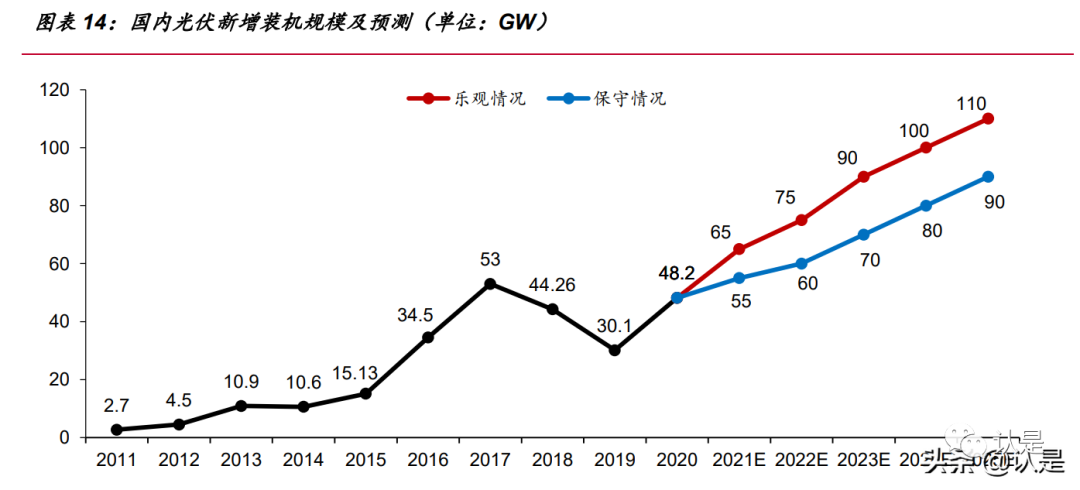

國內十四五期間光伏新增裝機規模將達到 355-440GW。2019 年,國內光伏 新增裝機下滑至 30.1GW,同比下降 32%。2020 年國內新增裝機量達到 48.2GW, 同比增長 60.13%。“十四五”期間,隨著下游光伏應用市場多樣化以及電力市場化 交易、“隔墻售電”的開展,全國新增光伏裝機將持續穩步上升。(報告來源:未來智庫)

2.2.光伏硅片大尺寸薄片化是必然趨勢

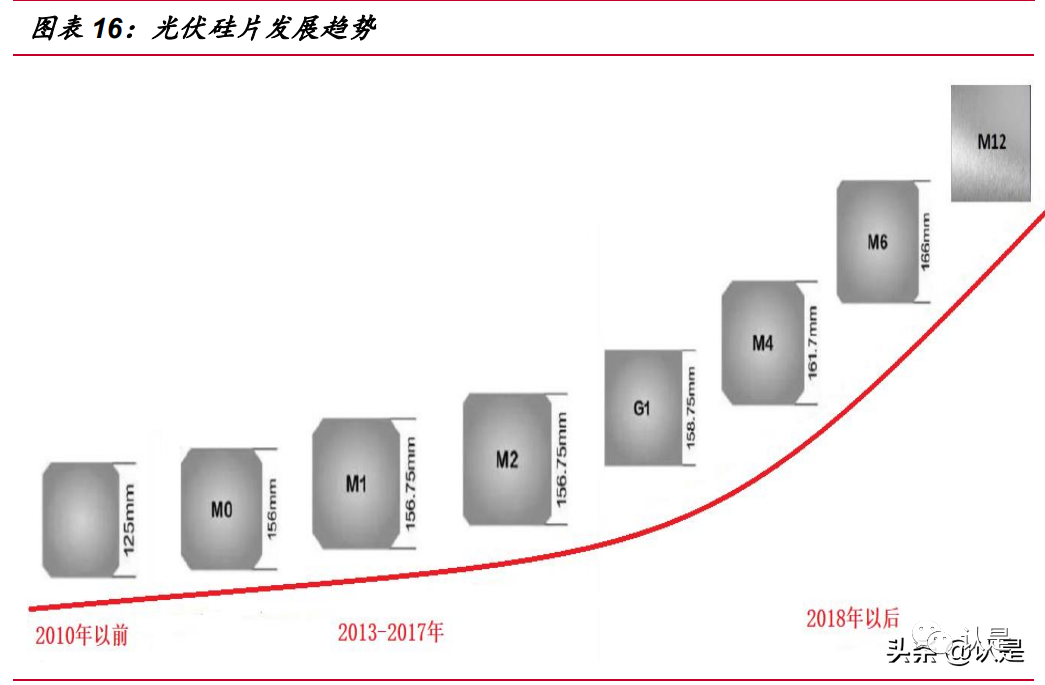

平價上網,成本壓力的驅動下,光伏硅片逐步向大尺寸迭代。增加硅片尺寸, 電池和組件在單位時間內可以輸出更高的功率,從而攤薄制造成本,大尺寸硅片已 成市場發展趨勢。采用同種組件技術,M6 尺寸的 166mm 硅片比 M2 尺寸的 156.75mm 硅片,功率將增加 12.21%。

光伏企業正在積極推動大硅片和高功率組件發展。2020 年 7 月,天合光能、 東方日升、晶澳科技等 39 家公司聯合推動成立 600W+光伏開放創新聯盟,推動行 業向高功率組件發展。

光伏產業正在大踏步邁向以 166、182 和 210 三種規格為典型代表大尺寸硅 片和高功率組件時代。大尺寸硅片可以提升制造通量,降低硅片、電池和組件的制 造成本。基于大尺寸硅片的 500W+和 600W+高功率組件已經成為現實。

頭部企業加速布局大尺寸產線,大尺寸硅片市場份額有望快速提升。根據光 伏協會統計,2019 年 156.75mm 尺寸硅片市場占比仍然高達 61%,158.75mm 尺 寸硅片占比 31.8%,而 166mm 及 210mm 硅片占比不到 8%。2020 年市場上硅片 尺寸種類多樣,其中 156.75mm、158.75mm 和 166mm 尺寸合計達到 95.5%。182mm 和 210mm 尺寸合計占比約為 4.5%。預計到 2023 年,大尺寸硅片占比將 超過 50%。

硅片大尺寸化是光伏行業發展的重要趨勢。硅片尺寸的增加,可以提升電池和 組件生產線的產出量,降低每瓦生產成本,同時能直接提升組件功率,是降低度電 成本的有效途徑,大尺寸高功率組件市場接受度越來越高。

3. 海外渠道逐步完善,積極布局高效異質結產能

3.1.公司海外渠道逐步完善

公司在全球設立分子公司、辦事處等機構,構建了全球化的銷售網絡,銷售區域 覆蓋整個亞洲、歐洲、北美洲、南美洲和澳洲等地區。公司產品遠銷東南亞、南非和 歐美等 50 多個國家和地區。2015-2020 年公司組件累計銷售量超 21GW。

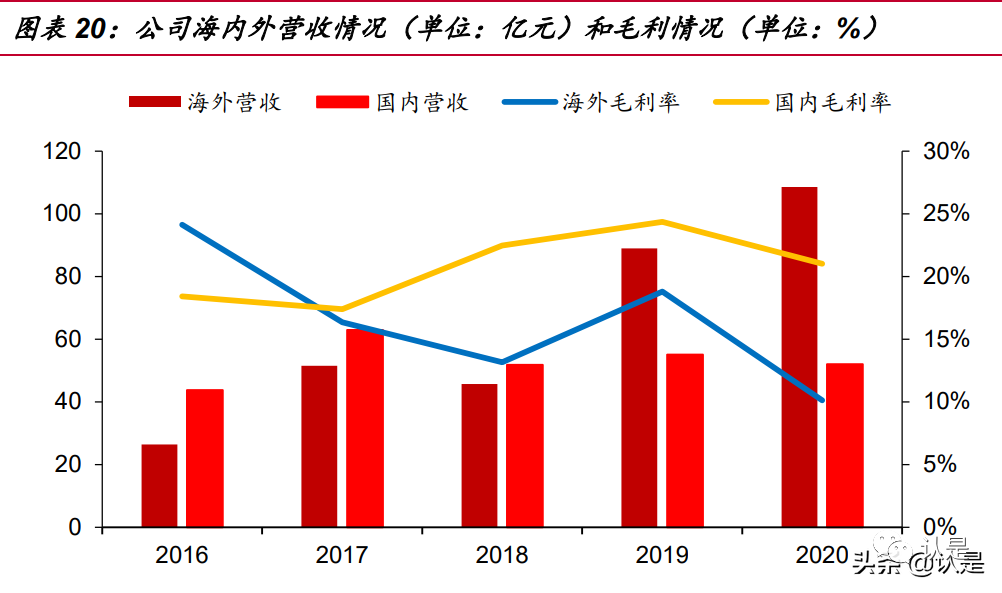

公司組件產品通過 TUV、CE,UL,GS,ROHS,REACH,PAHS 等國際認證,并獲得 2015 第九屆中國品牌節光伏行業金獎,首批光伏“領跑者”認證,2017 年,公司榮獲 中國光伏組件企業 20 強第 6 位,2018 年度中國光伏品牌排行榜組件品牌價值第五 名,2019 年, 公司榮獲光伏組件十大供應商獎,2020 年度北極星杯影響力光伏電池/組件品牌。2019 年公司海外營收 88.93 億元,占總營收比重為 62.84%,毛利率為 18.79%, 2020 年公司海外營收 108.60 億元,占總營收比重為 67.61%,毛利率為 10.13%。

3.2.剝離非核心業務,聚焦光伏組件主業

公司轉讓膠膜公司斯威克股權,轉讓光伏發電子公司,積極籌措資金聚焦光伏組 件業務。2021 年 6 月,公司轉讓寧海新電電力開發有限公司、五蓮京科光伏發電有 限公司、銅鼓縣銅升電力開發公司 100%股權給湖北嵐風能源發展有限公司,籌措資 金 5.79 億元;2021 年 8 月,公司轉讓斯威克 50%的股權給深圳燃氣集團,籌措資 金 18.00 億元;2021 年 10 月公司轉讓高郵振興、江蘇新電、芮城寶升、神木神光 100%股權給深燃清潔能源,籌措資金 7.58 億元。

3.3.公司積極擴建產能,組件出貨量保持全球第七

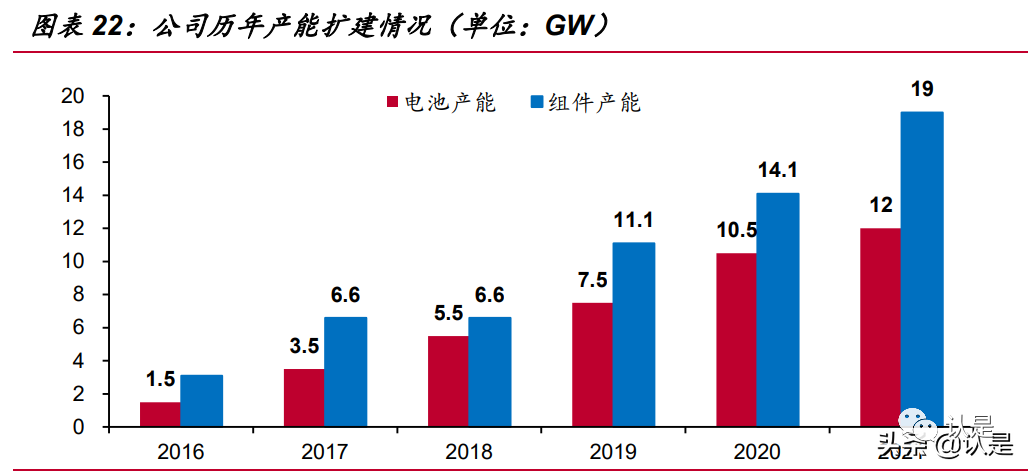

目前公司擁有電池片產能 12GW,組件產能 19GW,電池片自給率達到 63%。產能主要分布于浙江寧波、江蘇金壇、浙江義烏、安徽滁州等生產基地。2014 年底, 公司電池片產能 0.7GW,組件產能 0.8GW。2015 年以來,公司加快產能擴張步伐, 于 2017 年啟動“江蘇金壇 5GW 高效單多晶光伏電池、組件制造基地”和“義烏 5GW 高效單多晶組件制造基地”等擴產項目。2020 年 6 月,公司在義烏基地建設 15GW 電池組件項目,其中一期 5GW 建設期限預計為 2 年,二期 10GW 在未來 3-5 年內 投產。此外公司還在馬來西亞投資建設 3GW 電池組件項目,保障海外供應。

此外公司收購的聚光硅業位于內蒙古巴彥淖爾市多晶硅項目,其中一期 1.2 萬噸 產能在 2021 年上半年成功實現點火,完成復產。聚光硅業的復產將有利于公司一體 化的布局。

光伏行業頭部企業市占率及集中度持續提升。龍頭企業在融資渠道融資規模、 產能擴張、技術研發及銷售渠道建設方面具有較強的優勢和競爭力,光伏行業頭部 組件企業 CR5 集中度從 2018 年 38.40%提升至 2020 年的 55.10%。東方日升組 件出貨量在國內居第六,產能擴建完成后有望進入全球前五。

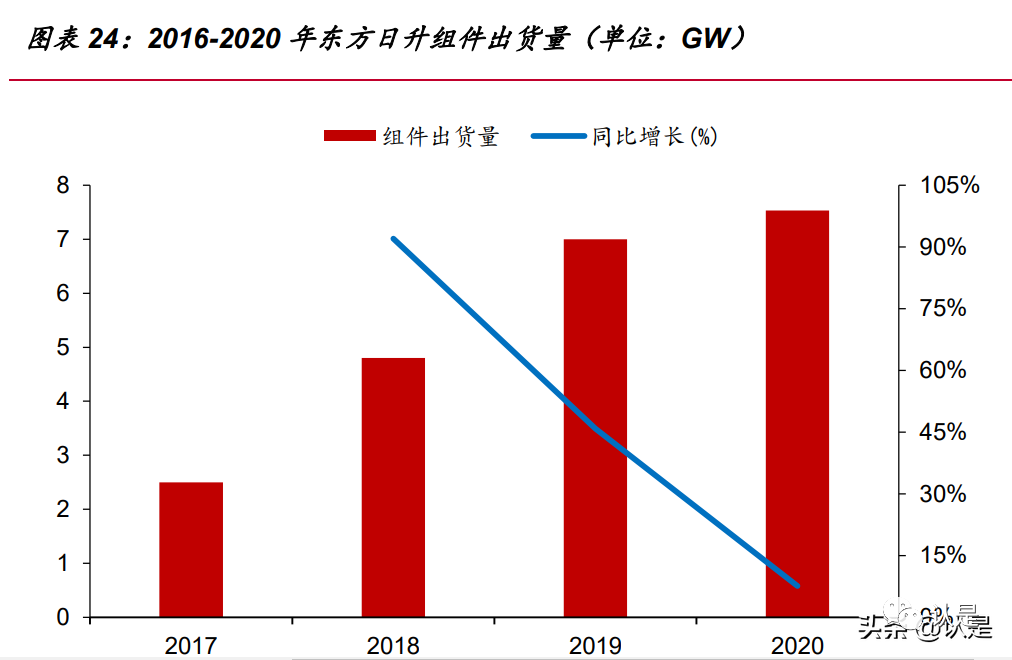

2018-2020 年東方日升組件出貨量不斷提升,持續保持全球第七。根據 solarzoom 網站統計,2020 年全球光伏新增裝機量 130GW,其中東方日升組件出 貨量達到 7.53GW,全球排名第七。2020 年隆基股份、晶科能源、晶澳科技組件 出貨量名列前三,天合光能、阿特斯、韓國韓華分別位列出組件出貨量的第四至第 六名。

3.4.研發實力雄厚,積極布局高效異質結產能

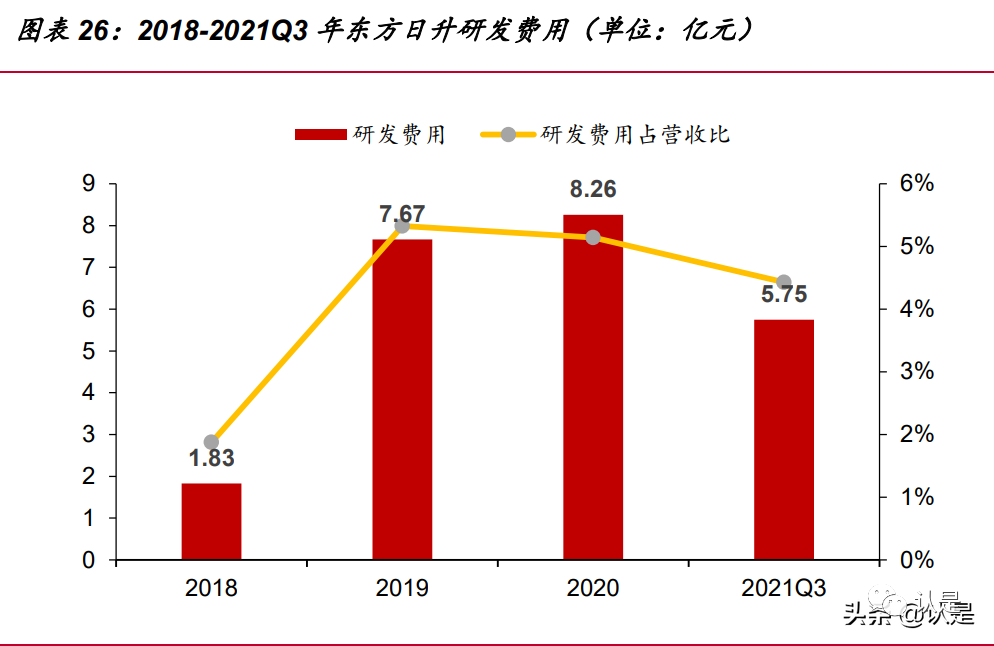

公司研發費用快速增長。2018 年公司研發費用僅為 1.83 億元,2019 年公司研發費用 7.67 億元,同比增長 319.13%,2020 年公司研發費用 8.26 億元,同比增長 7.69%。

公司注重技術研發和自主創新能力建設,擁有專業穩定的科研隊伍,組建了專業 研發團隊,建立了電池研發中心、組件研發中心和新材料研發中心,擁有國家級企業 技術中心、國家級博士后科研工作站以及江蘇省半導體(異質結)疊層新能源產業創 新中心。公司在高效光伏電池及組件領域積累了深厚的技術儲備。公司年產 2.5GW 異質結高效太陽能電池與組件生產基地正在有序推進。

公司榮獲 2020 第六屆質勝中國光伏盛典“異質結組光伏組件發電量仿真優勝 獎”, 并且成為行業內首家實現 158.75mm 9BB 異質結電池量產的廠家,最高量產效率達 24.55%。

公司 2022 年 1 月發布定增預案,定增金額不超過 50 億元,主要用于 HJT 電池 組件產能的擴建、高效光伏研發中心和補充流動資金。

3.5.實施股權激勵,激發團隊創造力

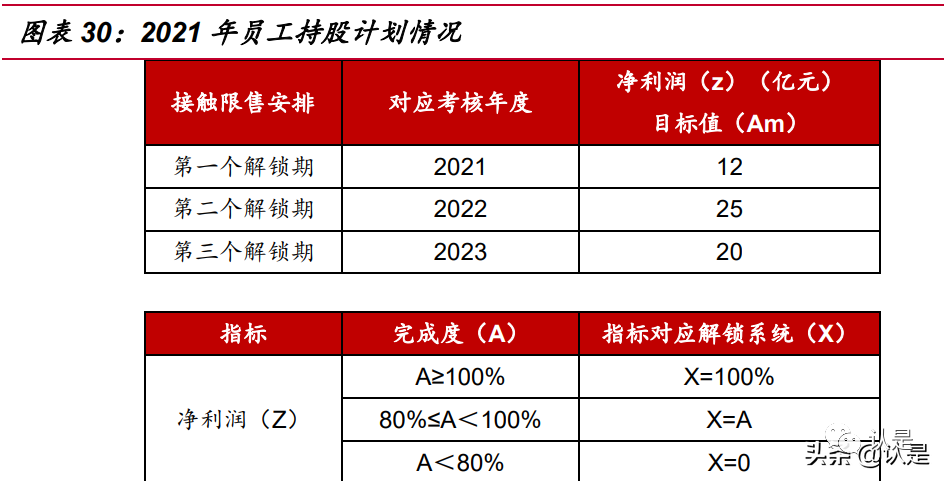

公司于 2021 年 1 月 29 日審議通過《東方日升新能源股份有限公司 2021 年員 工持股計劃(草案)》等議案。本次員工持股計劃設立時資金總額不超過 20,982.50 萬元,以“份”作為認購單位,每份份額為 1.00 元,本員工持股計劃的份數上限為 20,982.50 萬份。本員工持股計劃受讓價格為 7.63 元/股,擬認購股份數合計 27,500,000 股,占當前公司總股本的 3.05%。

本次員工持股計劃的實施,將充分調動員工積極性和創造性,提高員工的凝聚力 和公司競爭力,實現企業長遠可持續發展。

4. 財務預測

核心假設

中 國 光 伏 協 會 預 測 , 2021-2023 年 全 球 光 伏 新 增 裝 機 量 將 分 別 達 到 150-170GW、180-225GW、210-270GW,我們假設 2021-2023 年光伏行業增速 分別為 23.63%、23.07%及 23.52%,基于此,考慮公司產能擴建和光伏組件價格 上漲的情況,我們預計 2021 年公司組件營收同比 2020 年將增長 40%。假設 2022 年和 2023 年組件平均價格分別為 1.72 元/瓦和 1.62 元/瓦,2022-2023 年組件出 貨量分別為 13.65GW 和 17.86GW,毛利率分別為 6.17%和 6.58%。其他體量較 小的業務與 2020 年保持相對穩定的增速。

END

原文始發于微信公眾號(光伏產業通):光伏電池組件行業之東方日升