一季度國內(nèi)新型儲(chǔ)能投運(yùn)2.9GW/6.0GWh,招標(biāo)20.7GWh,同比增長1000%以上,需求高增無疑。

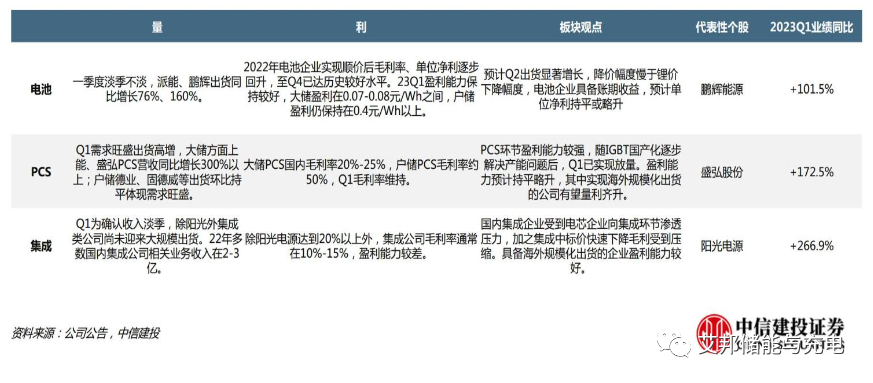

Q1以來儲(chǔ)能EPC、系統(tǒng)集成均價(jià)隨著鋰價(jià)下降而快速下降,一季報(bào)電池、PCS環(huán)節(jié)業(yè)績亮眼,出貨同比增速高,盈利能力環(huán)比基本持平,預(yù)計(jì)隨著Q2進(jìn)一步放量單位凈利持平或略升;

除陽光外,集成企業(yè)22年尚未大規(guī)模放量,23Q1亦為營收淡季,中標(biāo)價(jià)格下降使國內(nèi)集成商毛利受到壓縮,具備規(guī)模優(yōu)勢和海外項(xiàng)目渠道的公司表現(xiàn)則相對(duì)較好。

一、需求

全球裝機(jī)增長迅速中國登頂,招標(biāo)中標(biāo)放量顯著

2023Q1我國儲(chǔ)能新增裝機(jī)2.9GW/6.0GWh,2022年新增7.3GW/15.9GWh

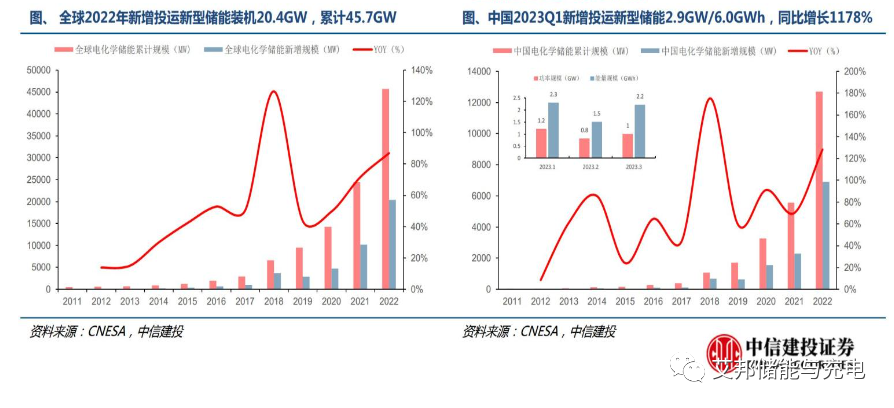

全球:2022年全球新增新型儲(chǔ)能裝機(jī)規(guī)模約20.4GW,功率同比+109%,2021年同期為10.2GW。

中國:儲(chǔ)能裝機(jī)高速增長,根據(jù)CNESA統(tǒng)計(jì):

1)2022年國內(nèi)新增投運(yùn)新型儲(chǔ)能項(xiàng)目裝機(jī)規(guī)模達(dá)7.3GW/15.9GWh,功率同比+201%,

2)2023Q1國內(nèi)新增投運(yùn)量達(dá)2.9GW/6.0GWh,功率規(guī)模同比增長1178%,環(huán)比下降52%。

3)考慮到2022年有超過一半的項(xiàng)目在12月份并網(wǎng),23Q1的并網(wǎng)數(shù)據(jù)超預(yù)期(通常Q1為并網(wǎng)淡季)。推測部分為Q4項(xiàng)目遞延貢獻(xiàn)。

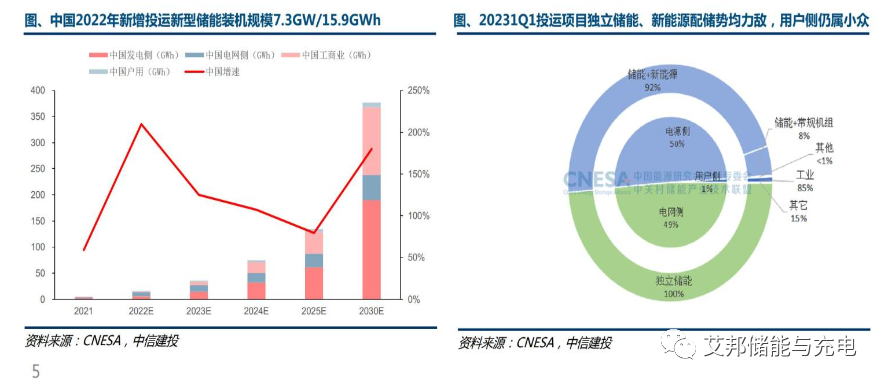

中國:登頂全球第一,大型儲(chǔ)能強(qiáng)勢主導(dǎo),工商業(yè)儲(chǔ)能值得期待

據(jù)中關(guān)村儲(chǔ)能聯(lián)盟初步統(tǒng)計(jì), 2022全年新增投運(yùn)新型儲(chǔ)能項(xiàng)目規(guī)模達(dá)7.3GW/15.9GWh,同比高增180%以上。

根據(jù)CNESA統(tǒng)計(jì),2023Q1國內(nèi)投運(yùn)新型儲(chǔ)能項(xiàng)目2.9GW/6.0GWh。所有公布的電力儲(chǔ)能項(xiàng)目(含規(guī)劃、建設(shè)中和運(yùn)行)則達(dá)到了41.4GW/92.1GWh。

特點(diǎn):23Q1投運(yùn)項(xiàng)目中電網(wǎng)側(cè)幾乎全為獨(dú)立儲(chǔ)能,規(guī)模與新能源配儲(chǔ)持平,用戶側(cè)仍為少數(shù),但Q1江蘇、廣東備案項(xiàng)目多達(dá)70余。

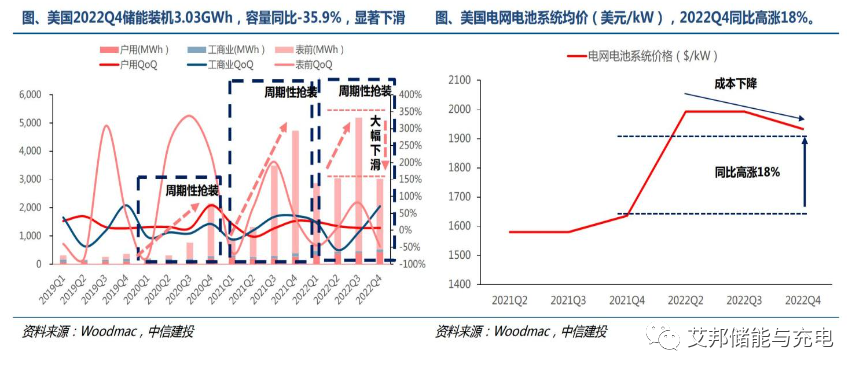

美國:2022Q4儲(chǔ)能新增裝機(jī)3.03GWh,出現(xiàn)顯著下滑

Woodmac數(shù)據(jù)顯示,美國2022全年儲(chǔ)能裝機(jī)4.8GW/12.2GWh,功率同比+34%,容量同比+12%。2022年同比增速明顯放緩。

分場景來看,表前儲(chǔ)能新增0.85GW/2.51GWh,容量同比-45%;表后社區(qū)及工商業(yè)儲(chǔ)能新增48MW/96MWh,容量同比-27%;表后戶用儲(chǔ)能新增裝機(jī)171MW/428MWh,容量同比+36%。表前儲(chǔ)能裝機(jī)出現(xiàn)大幅下滑,環(huán)比下降近2GWh。

原因:1)儲(chǔ)能電池系統(tǒng)的價(jià)格顯著上升,導(dǎo)致建設(shè)成本顯著增加。2)供應(yīng)鏈?zhǔn)芟迣?dǎo)致供給不足。儲(chǔ)能系統(tǒng)價(jià)格高漲導(dǎo)致設(shè)備采購承壓,項(xiàng)目進(jìn)程遲滯。

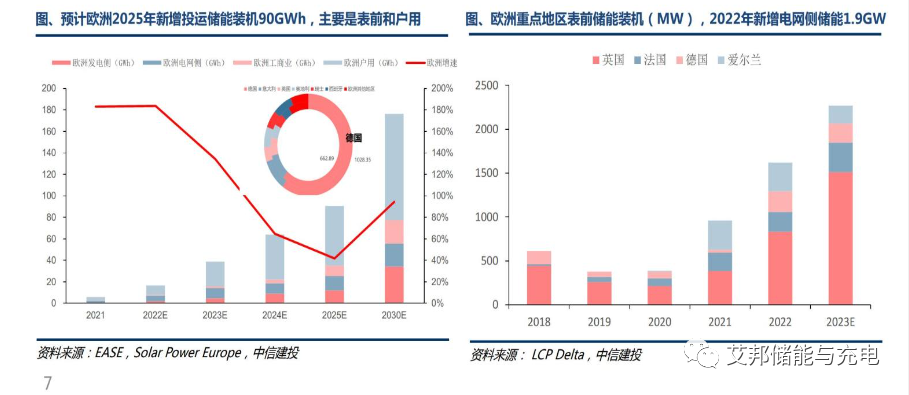

歐洲:戶用增速迅猛,德國領(lǐng)銜;表前值得重視,2022新增1.9GW

預(yù)計(jì)2022年歐洲新增儲(chǔ)能裝機(jī)達(dá)到16.6GWh,主要由表前和戶用貢獻(xiàn),其中戶用占比超53.4%。

LCP Delta數(shù)據(jù)顯示,歐洲2022年新增表前儲(chǔ)能裝機(jī)1.9GW,約有170個(gè)電網(wǎng)項(xiàng)目投運(yùn)。英國為第一大市場,2022年新增裝機(jī)833MW(+44%);

預(yù)計(jì)2023年將有3.7GW儲(chǔ)能并網(wǎng),同比增長近100%。

國內(nèi)招標(biāo):2022年下半年以來持續(xù)高增,Q1屢創(chuàng)新高

招標(biāo)項(xiàng)目:2022下半年以來,儲(chǔ)能EPC項(xiàng)目和儲(chǔ)能系統(tǒng)項(xiàng)目招標(biāo)容量保持高位。Q1招標(biāo)容量20.7GWh(去年同期僅若干MWh)。

4月招標(biāo)容量進(jìn)一步提升至14.3GWh,再創(chuàng)新高,主要系4月發(fā)布2個(gè)大型集采/框采項(xiàng)目,集采項(xiàng)目容量合計(jì)10GWh,占比69.9%。

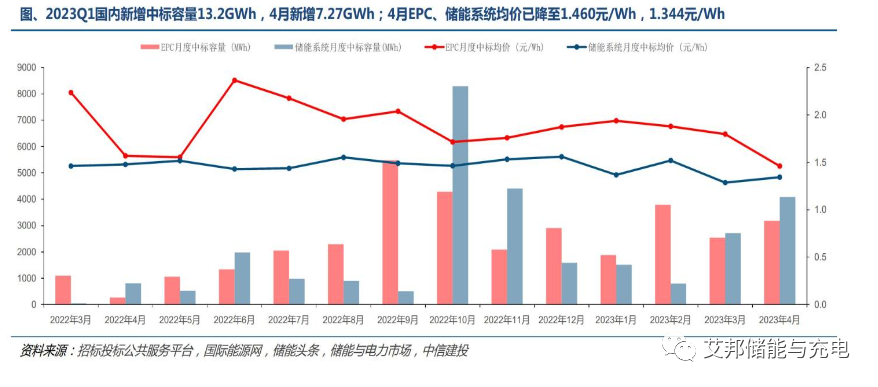

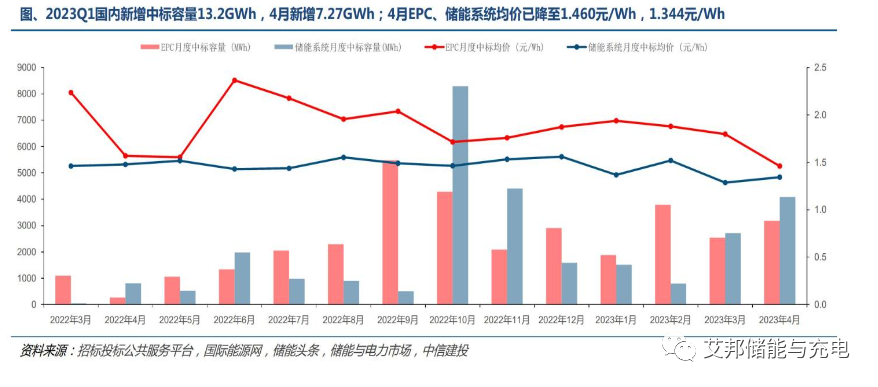

國內(nèi)中標(biāo):2023Q1儲(chǔ)能總中標(biāo)量13.2GWh,4月7.27GWh,價(jià)格下降顯著

中標(biāo)容量:根據(jù)公開數(shù)據(jù),我們統(tǒng)計(jì)2022年全年儲(chǔ)能項(xiàng)目的中標(biāo)總量為44.5GWh,2023Q1中標(biāo)容量為13.2GWh,遠(yuǎn)高于2022同期(1.14GWh)。截至目前,2023年4月新增中標(biāo)總量達(dá)到7.27GWh,同比+573.5%。

中標(biāo)價(jià)格:2023年3月儲(chǔ)能EPC項(xiàng)目平均中標(biāo)價(jià)為1.798元/Wh,儲(chǔ)能系統(tǒng)項(xiàng)目均價(jià)為1.287元/Wh。而2022年3月中標(biāo)價(jià)分別為2.236元/Wh、1.461元/Wh,分別下降0.438、0.174元/Wh。4月EPC中標(biāo)均價(jià)進(jìn)一步下降至1.460元/Wh。

二、供給:

鋰價(jià)快速下行推動(dòng)產(chǎn)業(yè)鏈利潤向電池、PCS流動(dòng)

一季度電池、逆變器(PCS)環(huán)節(jié)業(yè)績亮眼

中標(biāo)價(jià)格快速下降,利潤流向電池、PCS環(huán)節(jié),集成環(huán)節(jié)承壓

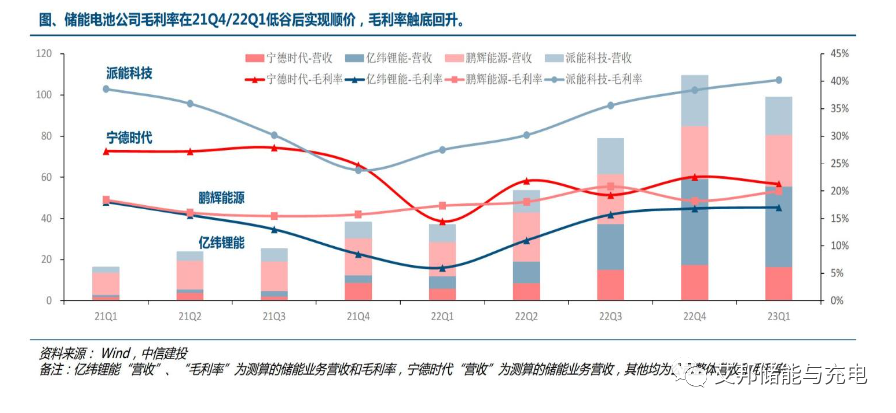

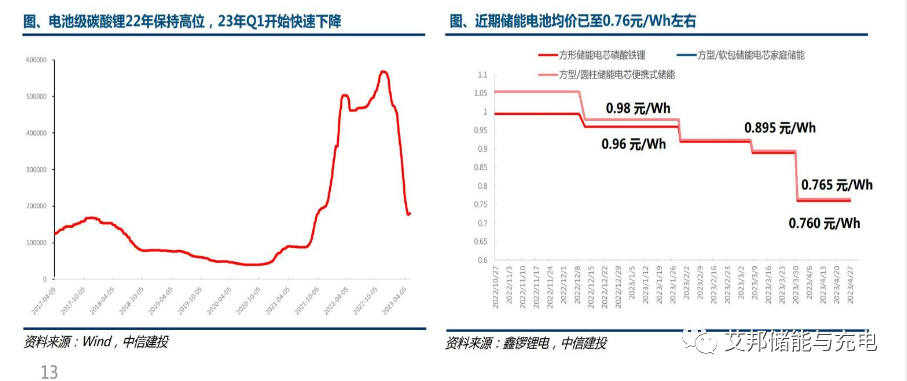

隨鋰價(jià)上漲,電池環(huán)節(jié)去年Q3以來實(shí)現(xiàn)順價(jià),單位盈利回升明顯,23Q1單位盈利基本無大的變化,預(yù)計(jì)年內(nèi)隨鋰價(jià)迅速下降單位凈利持平略有提升。

PCS(大儲(chǔ)、戶儲(chǔ))環(huán)節(jié)去年實(shí)現(xiàn)放量,盈利能力明顯提升,23Q1大儲(chǔ)因國內(nèi)降價(jià)單位盈利有所下降,海外大儲(chǔ)、戶儲(chǔ)盈利能力則基本持平,預(yù)計(jì)年內(nèi)PCS盈利能力仍保持高位。

儲(chǔ)能集成環(huán)節(jié)盈利能力較弱,且因集成中標(biāo)價(jià)快速下降呈現(xiàn)惡化趨勢,預(yù)計(jì)年內(nèi)保持低位,有海外項(xiàng)目渠道的公司則具備一定優(yōu)勢。

儲(chǔ)能電池:毛利凈利持續(xù)修復(fù),鋰價(jià)快速下降打開需求和盈利空間

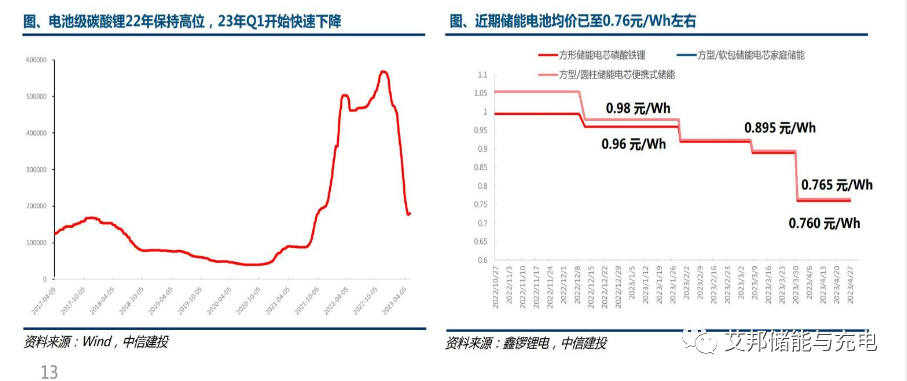

儲(chǔ)能磷酸鐵鋰(方形)電芯近期均價(jià)0.760元/Wh,較年初0.96元/Wh降低-26.3%。戶用儲(chǔ)能/便攜式儲(chǔ)能(方型/軟包)電芯近期均價(jià)0.765元/Wh,較年初0.98元/Wh降低-28.1%。

電池級(jí)碳酸鋰每下降10萬元/t約折合電池成本降低0.06元/Wh,鋰價(jià)下降有利于電池廠毛利率的提高,取決于電池廠與下游集成商、業(yè)主等談價(jià)機(jī)制,通常至少有M-1即一個(gè)月的賬期收益。

儲(chǔ)能電池:毛利凈利持續(xù)修復(fù),鋰價(jià)快速下降打開需求和盈利空間

22年Q1碳酸鋰價(jià)達(dá)到最高點(diǎn),超過55萬元/t,該季度前后(21Q4或22Q1)各儲(chǔ)能電池公司毛利率達(dá)到最低點(diǎn),此后紛紛實(shí)現(xiàn)順價(jià),毛利率觸底反彈。

碳酸鋰下降背景下預(yù)計(jì)儲(chǔ)能電池毛利率將維持或有一定提升,取決于電池廠與下游集成商、業(yè)主等談價(jià)機(jī)制,通常至少有M-1即一個(gè)月的賬期收益。

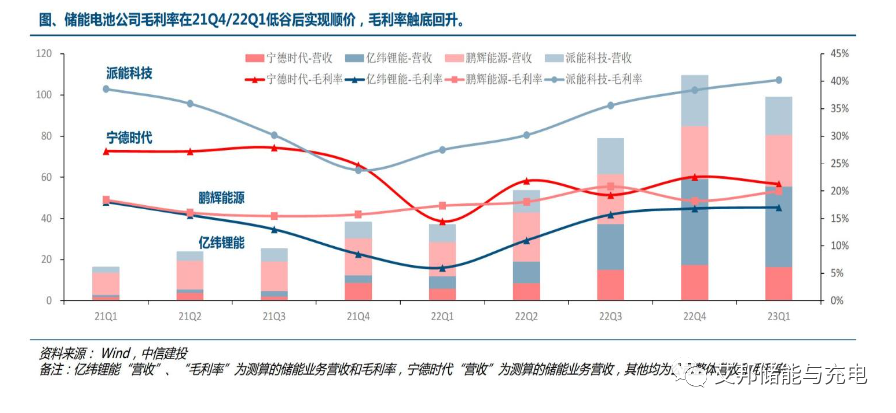

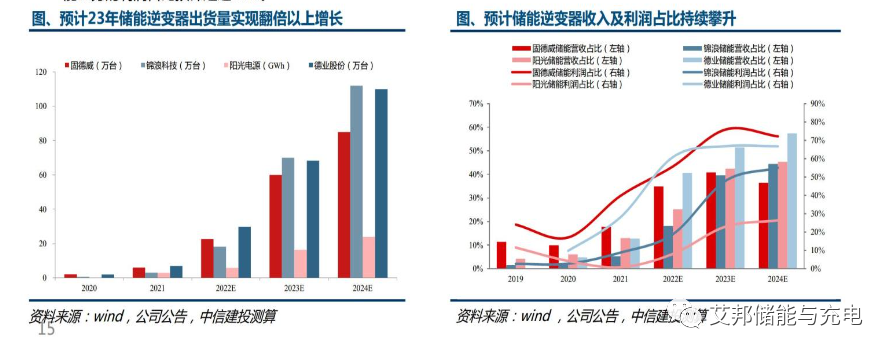

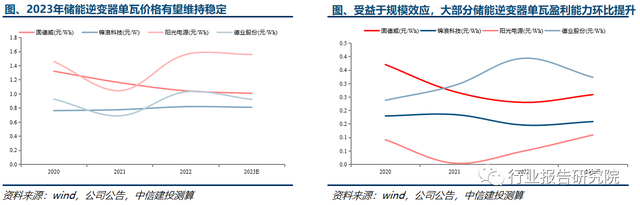

逆變器(PCS):海外戶儲(chǔ)需求快速增長,儲(chǔ)能逆變器出貨同比高增

2022年海外戶儲(chǔ)需求爆發(fā),儲(chǔ)能逆變器快速放量。國內(nèi)逆變器企業(yè)儲(chǔ)能逆變器出貨均實(shí)現(xiàn)高速增長,根據(jù)各公司業(yè)績交流會(huì),22年德業(yè)、錦浪、固德威儲(chǔ)能逆變器分別出貨29.9、18.2、22.73萬臺(tái),陽光電源出貨5.85GWh,同比增速均超95%,多則5倍以上,預(yù)計(jì)23年實(shí)現(xiàn)翻倍以上增長。

逆變器公司加大儲(chǔ)能業(yè)務(wù)布局,儲(chǔ)能營收、利潤占比將持續(xù)提升。伴隨高盈利性儲(chǔ)能逆變器出貨迅速放量,22年國內(nèi)逆變器企業(yè)儲(chǔ)能逆變器收入、利潤占比迅速攀升,我們預(yù)計(jì)23年各廠商儲(chǔ)能業(yè)務(wù)營收及利潤占比在均達(dá)22%以上,其中固德威與德業(yè)股份儲(chǔ)能業(yè)務(wù)的利潤占比預(yù)計(jì)超過65%。

進(jìn)軍工商業(yè)市場,23年儲(chǔ)能逆變器有望維持較高盈利水平

各大逆變器企業(yè)進(jìn)軍工商業(yè)市場,預(yù)計(jì)23年儲(chǔ)能逆變器毛利率有望維持較高水平。2022年下半年開始,芯片供給明顯好轉(zhuǎn),出貨量得到顯著提升,同時(shí)匯兌收益也帶來營收貢獻(xiàn)。

主要逆變器企業(yè)均推出大功率工商業(yè)儲(chǔ)能逆變器新品,單臺(tái)價(jià)格隨功率增大而提升,通過研發(fā)技術(shù)降本,單瓦成本可實(shí)現(xiàn)同步下降,預(yù)計(jì)2023年儲(chǔ)能逆變器毛利率有望保持較高水平。

考慮規(guī)模效應(yīng)和成本更低的新品推出,逆變器單瓦凈利有望維穩(wěn)。得益于規(guī)模效應(yīng),固德威2022年和23Q1費(fèi)用率同比均大幅下滑,預(yù)計(jì)23年有望持續(xù)優(yōu)化;陽光電源23Q1儲(chǔ)能業(yè)務(wù)盈利明顯修復(fù),隨著大儲(chǔ)業(yè)務(wù)逐步放量,電芯價(jià)格持續(xù)下行,盈利能力有望持續(xù)修復(fù);德業(yè)股份得用控制能力突出,不斷推出高盈利性工商業(yè)產(chǎn)品及低成本逆變器,預(yù)計(jì)23年保持高盈利水平。

大儲(chǔ)PCS:Q1需求釋放增速較高,供給結(jié)構(gòu)較好盈利能力有望保持

受到國內(nèi)大儲(chǔ)進(jìn)入并網(wǎng)高峰期影響(Q1并網(wǎng)6GWh,去年上半年僅不到2GWh),上能、盛弘、陽光等公司2022年儲(chǔ)能PCS出貨普遍增長150%以上,一季度儲(chǔ)能相關(guān)營收增長數(shù)倍。

儲(chǔ)能PCS歷史上毛利率曾經(jīng)高達(dá)40-50%,近年來隨著競爭加劇毛利率有所降低,但同時(shí)PCS單機(jī)大型化推進(jìn)降本,毛利率已進(jìn)入平穩(wěn)通道,并隨著海外出貨占比的提升呈現(xiàn)提高趨勢。

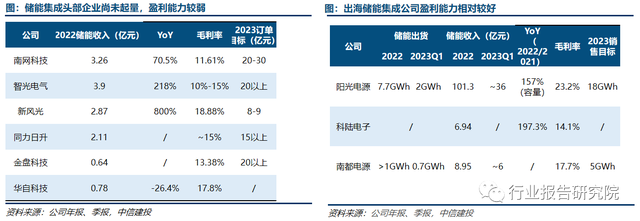

儲(chǔ)能集成:國內(nèi)收入確認(rèn)尚未成規(guī)模,訂單高增但盈利能力較弱,海外相對(duì)較強(qiáng)

電池廠商向集成環(huán)節(jié)滲透,跟蹤到多個(gè)儲(chǔ)能電池廠家低價(jià)中標(biāo)集成項(xiàng)目的案例,4月EPC中標(biāo)均價(jià)(1.460元/Wh)、儲(chǔ)能系統(tǒng)中標(biāo)均價(jià)(1.344元/Wh)環(huán)比均下降明顯。

國內(nèi)頭部儲(chǔ)能集成企業(yè)2022年相關(guān)收入多在2-3億之間,尚未起量。儲(chǔ)能系統(tǒng)毛利普遍10%-15%,凈利為微利水平。

出海集成企業(yè)陽光、科陸、南都三家中,陽光得益于較早進(jìn)軍海外,規(guī)模最大,是唯一毛利率在20%以上的公司,凈利率在5%以上,南都電源自產(chǎn)電芯毛利率也在15%以上。

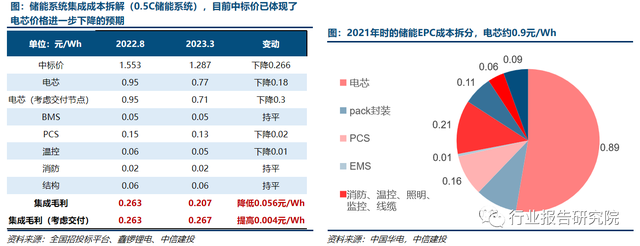

國內(nèi)集成環(huán)節(jié)毛利被壓縮,但若考慮鋰價(jià)進(jìn)一步下降則有回升可能

根據(jù)統(tǒng)計(jì),2022Q1-2023Q1,儲(chǔ)能系統(tǒng)月度中標(biāo)均價(jià)最高為2022年8月,共跟蹤到910MWh中標(biāo)容量,均價(jià)1.553元/Wh;最低為2023年3月,共跟蹤到2715MWh中標(biāo)容量,均價(jià)為1.287元/Wh。

通過分析以目前的中標(biāo)價(jià)格,集成商約獲得0.21元/Wh毛利,較去年價(jià)格最高時(shí)下降約0.06元/Wh,但如果考慮交付時(shí)鋰價(jià)進(jìn)一步下降,電芯價(jià)格來到0.6-0.7元/Wh區(qū)間,單Wh毛利有望提升。

目前來看,若0.95元/Wh電芯對(duì)應(yīng)55萬元/t碳酸鋰,則下降到15萬元/t時(shí)的電芯合理價(jià)為0.71元/Wh,以目前中標(biāo)價(jià)計(jì)算單位集成毛利0.267元/Wh,基本與2022年8月時(shí)的單位毛利(0.263元/Wh)持平。需關(guān)注鋰價(jià)下降情況和交付放量后的規(guī)模化效應(yīng)。

資料來源:中信建投、公司官網(wǎng)、行業(yè)報(bào)告研究院

?

?

原文始發(fā)于微信公眾號(hào)(艾邦儲(chǔ)能與充電):儲(chǔ)能行業(yè)2023年一季報(bào)總結(jié):需求高增無疑,PCS、電池業(yè)績亮眼